こんにちは麒麟です。

米国株をメインとしたコアサテライト投資にスタンスを変更しました。

元々は日本高配当株を買っては放置買っては放置というスタンスであったため、株価はそこまで気にせずに運用していました。

しかし、市場の成長性とトータルリターンを更に狙いに行くという観点から、米国株(S&P500)メインの資産運用に切り替えました。

この運用の仕方だと、上昇局面ではポートフォリオをにやにやしながら眺めるだけで良いのですが、下落局面になったときのルールが定まっておらず、後悔するトレードが多いということが現状です。

後悔せずに理想の運用をするためにはどうすれば良いか。

それは投資スタンスを明確化し、感情に支配されずに機械的に運用していくことだと思います。

ここでは米国株をメインとしたコアサテライト投資の運用ルールについて、まとめてみました。

麒麟の資産運用の考え方

一言で言うと「米国をメインとして全世界の経済成長を資産へ還元すること」です。

その心は、全世界で米国市場が最も経済成長が著しく、リターンが今後も長期的に得られる可能性が高いことは言うまでもありませんが、中国、インドなどのいわゆる新興国の人口が全世界の8割以上を占めており、経済成長の余力を十分に残しているためです。

米国をメインとして、全世界の経済成長を資産に還元したいと考えています。

ではどうやってそれを実現するか。

中国やインド、ブラジルなどの個別株を買って個人で管理することは非常に大変ですし、兼業だと不可能と思います。

サラリーマンをする傍ら「いかに低負荷で」「いかにシンプルに」「いかに感情に支配されずに」実現させるかが重要です。

これらを実現可能にする方法は、ETF(上場投資信託)、投資信託を始めとしたインデックス投資だと考えています。

・ETFメインのポートフォリオを組む ⇒ 個別株特有の変動要因を排除

・監視銘柄&指数を最小限に留める ⇒ 変動要因を最小限化

・S&P500、新興国市場は長期的に右肩上がりを前提とする ⇒ 感情の変動を排除

順に見て行きます。

ETFメインのポートフォリオを組む

経済成長の受け皿として個別株ではなく分散投資の効いたETFをメインにポートフォリオを組みます。

なぜなら個別株は前述の様に個人で複数銘柄を管理することが難しく、かつ個別株は株価の変動要因が多すぎるからです。

もちろんETFも変動要因が少ないとは言いませんが、少なくとも個別株のその銘柄特有の要因(ショートレポート、公募増資、不祥事、決算等)を神経質に考慮する必要がなくなります。

個別株は当たればリターンは大きいですが、個人的にはそれ以上のリスクが伴っていると実感しています。

その分ETFは基本的にS&P500指数やSOX指数などのインデックスに連動するため、指数の動きに注視しておけばOKと考えてます。

監視銘柄&指数を最小限に留める

時価総額やセクターの異なる個別銘柄を複数抱えることは、銘柄分析に割く時間も膨大となり、日常生活にも少なからず影響が出てきます。

では、ネットやTwitterに転がっている推奨銘柄に投資するか。

そのスタンスでも今年の1.2月までのコロナショックバブル下では勝てました。しかし、3月以降は全く歯が立たないんですね。

この銘柄良さそう!と飛びついてもあまり勝てた記憶が無いです。

その銘柄の将来性を確信し、自信を持って保有していれば良いですが、そうで無い場合売りのルールも定まっておらず、下落局面ではあっさり売ってしまうor含み損を抱える状況で多大なストレスを抱えることになります。

この点ETFは基本的にはインデックスする指数を監視すれば良く、個別銘柄分析の負荷を軽減しかつ再現性の高い資産運用ができます。

個別株は、サテライト銘柄として1.2銘柄保有するのみの趣味枠とするのが、精神的にも健全だと思います。

S&P500、新興国市場は長期的に右肩上がりを前提とする

この投資法は、S&P500と新興国市場の指標であるFTSE・エマージング・マーケッツ・オールキャップが長期運用していく上で右肩上がりの成長曲線を描くことを前提としています。

この2つの指標が右肩上がりであることを拠り所にする訳です。詳細はこちらでまとめています。

S&P500

FTSE・エマージング・マーケッツ・オールキャップ

具体的な売買ルールを決める

それらを踏まえて、運用の考え方を以下にまとめます。

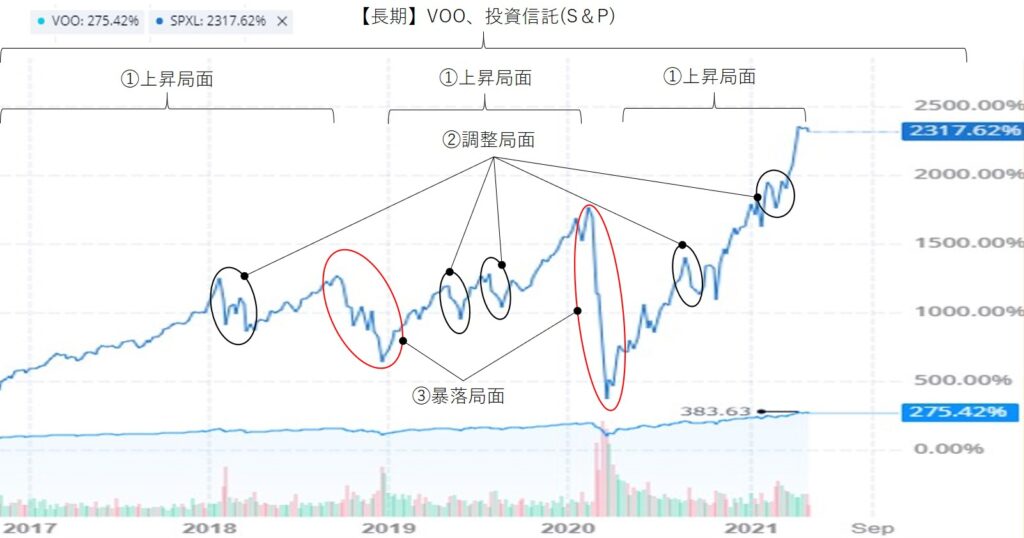

以下S&P500に連動するVOOとその3倍レバレッジETFであるSPXLのチャートです。

⇒VOO(S&P500)、VWO(新興国)、投資信託は売らずに積立or買い増し

①上昇局面 = 積極的にリターンを取りにいく

⇒個別株、ブル3倍ETF(SPXL、SOXL、TECL)

②調整局面 = 中立スタンスで資産の減少を抑制する

⇒個別株、ブル3倍ETF(SOXL、TECL)のポジションを減らす

③暴落局面 = 資産の損失を抑制する

⇒レバレッジETF、投資信託を全て売却

④暴落後の回復局面 = 積極的にリターンを取りにいく

⇒個別株、ブル3倍ETF(SPXL、SOXL、TECL)を買う

上記スタンスでうまく運用できれば誰でも億り人になれるはずですが、口で言うのは簡単でも、実際に実践するとものすごく難易度が高いことが分かります。

例えば調整局面はどれくらい調整するか分からず、売った次の日に暴騰することもありますし、逆に売らずに暴落することもあります。

明日の株価を予測することは正直困難です。

だからこそ運用ルールを決めて感情移入せずに機械的に運用することで、上記スタンスに少しでも近づけることができると思っています。

| ①上昇局面 | ②調整局面 | ③暴落局面 | ④暴落後の回復局面 | |

| VOO,VWO | 積立 | 積立 | 積立 | 積立 |

| 投資信託 | 積立 | 積立 | 売る | 積立 |

| 3倍ブルETF(SPXL) | 積立 | 買う | 売る | 買う |

| 米国個別株orETF | 買う | 買う | 売る | 買う |

VOO、VWO、投信は積み立てる一方で基本売りません。

ただし投信は暴落時は売却し、SPXL、SOXLなどの3倍ブルETFの購入資金に充当し、資産増加を加速させます。

サテライトの個別&ETFは投機的な運用をし、利確&損切りを繰り返し運用します。

リバランスのルール

繰り返しになりますが、麒麟の資産運用の考え方は「米国をメインとして全世界の経済成長を資産へ還元すること」です。

日本は今まで通り高配当銘柄で行こうと思います。

元々は配当金生活を夢見て始めた高配当銘柄投資。これは小規模ながら継続しようと思います。

そしてメインの米国、新興国も踏まえ、全体のバランスとしては以下の様に運用します。

投資地域

・日本:米国:新興国:キャッシュ = 2:6:1:1

入金

・給与 投資信託毎月5万円積立

・賞与 目標とする投資対象比率となる様リバランス

本当は欧州などの米国以外の先進国も投資対象とすべく、VEAなども織り込む予定でしたが、VEAは日本株も含まれていること(日本個別株に投資した方が良い)、米国企業の海外収益率が高いため米国以外の成長も米国株を通して投資していることになる、等の理由から先進国(米国以外)は除外しています。

欧州市場に特化したETFもあるため、気が向いたら買おうと思います。

まとめ

米国S&P500をメインとし、トータルリターンを意識した投資方針についてご紹介しました。

まとめると以下です。

麒麟の資産運用の考え方

米国をメインとして全世界の経済成長を資産へ還元すること

そのためにETF、投資信託をメインとしたコアサテライト戦略を取る

米国株S&P500コアサテライト戦略

コア:VOO、VWO

サテライト:個別株(AAPL、AMRS等)、3倍レバレッジETF

リバランスのルール

日本:米国:新興国:キャッシュ = 2:6:1:1

長くなりましたが、不足している部分は随時補足していきます。